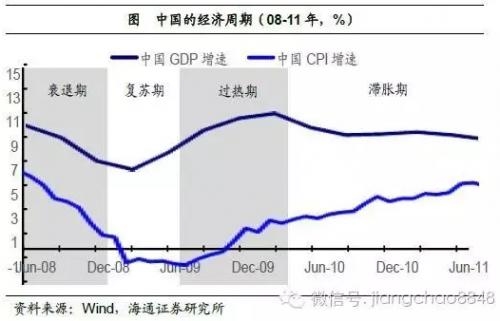

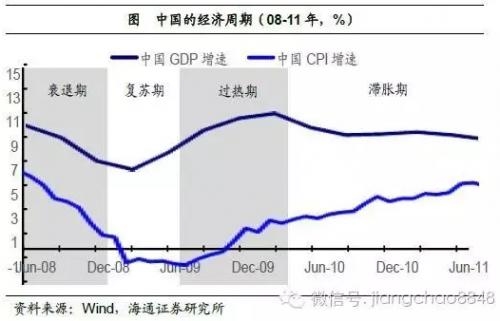

1.2中國經(jīng)濟周期劃分與大類資產(chǎn)配置(08-11年)

而回顧中國經(jīng)濟的歷史,我們曾經(jīng)經(jīng)歷過美林時鐘的完整周期。以08-11年的中國經(jīng)濟為例,其中08年下半年處于衰退期,經(jīng)濟通脹同時下行。09年上半年處于復(fù)蘇期,經(jīng)濟回升,通脹下行。09年下半年-10年1季度處于過熱期,經(jīng)濟通脹同時上行。10年2季度至11年2季度為滯脹期,經(jīng)濟下行通脹上行。

衰退期:債券為王(08年下半年).美林投資時鐘認為,第一階段是衰退期,最佳選擇是債券,配置順序是債券>現(xiàn)金>股票>商品。08年下半年經(jīng)濟通脹同步下行,步入衰退期,從各類資產(chǎn)價格表現(xiàn)來看,國內(nèi)最重要的兩大商品是煤炭和鋼鐵,08年下半年跌幅均約35%;上證指數(shù)跌幅大約33%,10年期國債利率下行大約170bp,等同于上漲17%。也就是說,08年下半年的中國資產(chǎn)價格表現(xiàn)就是債券>現(xiàn)金>股票>商品,最好是買債券,可以拿現(xiàn)金,應(yīng)該賣出股票和商品。

債市:增長、通脹均不利。由此可見,債市投資的最佳環(huán)境是既沒增長、也沒通脹,也就是衰退期,增長和通脹均對債市不利,都是債市投資的敵人。

復(fù)蘇期:股票為王(09年上半年).第二階段是復(fù)蘇期,最佳選擇是股票,配置順序是股票>債券>現(xiàn)金>商品。09年上半年通脹下行但經(jīng)濟回升,步入復(fù)蘇期。09年初股市只有1820點,到09年6月末上升到2960點,漲幅高達60%。而國內(nèi)的主要商品價格基本都在下跌,煤價跌了4%,鋼價跌了1%。但是雖然物價還在下跌,但09年上半年債券市場出現(xiàn)大跌,10年期國債利率上行了50bp,等于跌了5%。09年上半年的中國資產(chǎn)價格表現(xiàn)是股票>現(xiàn)金>商品>債券,最優(yōu)選擇是股票。

股市:與增長友、與通脹敵。對股市而言,最佳的投資環(huán)境是經(jīng)濟復(fù)蘇期,也就是有增長,而且沒有通脹。一方面有增長意味著企業(yè)盈利改善,沒有通脹意味著央行可以寬松、估值也可以提升,也就是通常所說的戴維斯雙擊。

1.316年上半年:滯脹期

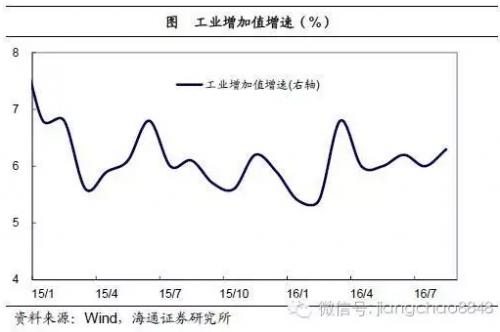

16年經(jīng)濟:反彈僅一個月。問題在于,16年上半年的經(jīng)濟環(huán)境是既沒增長,還有通脹。從年初到現(xiàn)在,只有3月份經(jīng)濟出現(xiàn)了明顯反彈,應(yīng)該是有史以來最弱的一次。

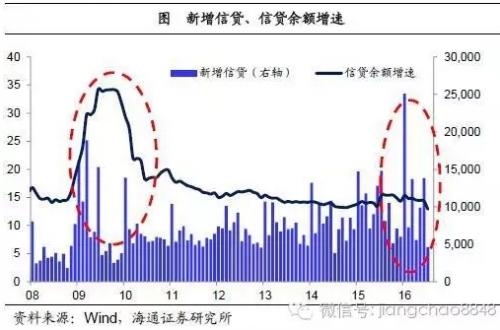

雖有天量信貸,但增速迥異。16年1月的新增信貸超過2.5萬億,創(chuàng)下歷史新高,甚至超過4萬億時期的09年。但是由于信貸總額的大幅上升,從08年的30萬億上升到目前的接近100萬億,本輪信貸增速幾乎沒有任何回升,和09年的增速超過30%不可同日而語。

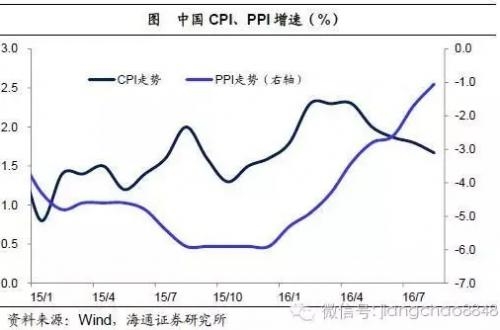

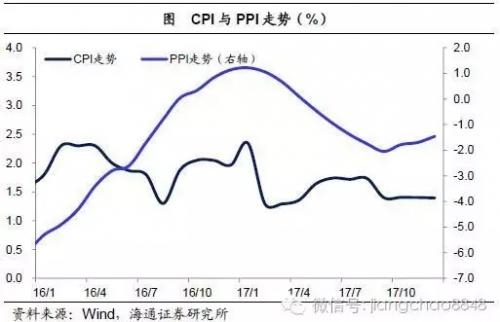

貨幣效果遞減,反彈難以持續(xù)。目前的經(jīng)濟反彈主要靠天量融資驅(qū)動,然而貨幣對經(jīng)濟的刺激效果正在不停減弱。09年的天量信貸刺激下,經(jīng)濟增速的回升持續(xù)了1年,從09年2季度到10年1季度。我們認為本輪貨幣對經(jīng)濟的刺激效果會更短,甚至基本無效,預(yù)計3季度GDP增速回落至6.6%,4季度GDP增速回落至6.5%。上半年物價明顯回升。而和經(jīng)濟的繼續(xù)疲弱相比,上半年物價出現(xiàn)明顯的回升趨勢。不僅PPI降幅持續(xù)縮窄,CPI也連續(xù)5個月位于2%以上,6月份也仍有1.9%,其中食品價格明顯上漲,而非食品價格中樞也在緩慢抬升。

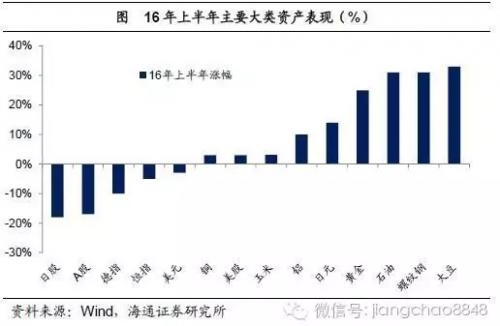

16年上半年滯脹期:黃金商品領(lǐng)漲。我們在3月份寫過一個報告,名字是《小心滯脹》,這應(yīng)該是我們寫過的大家最不喜歡的一篇報告,因為一聽題目就不好聽。顧名思義,滯是經(jīng)濟沒增長,脹是通脹要起來,一聽就是最差的組合。但問題是滯脹是今年以來資產(chǎn)價格表現(xiàn)的最佳寫照,歷史上只有在滯脹時期才會出現(xiàn)股債雙殺,黃金和商品等實物資產(chǎn)領(lǐng)漲。

2.供給收縮通脹很短

2.1漲價主靠供給收縮

從宏觀來看,今年上半年發(fā)生的最大變化是漲價,從農(nóng)產(chǎn)品到工業(yè)品領(lǐng)域價格都出現(xiàn)了明顯的上漲。但從理論角度來看,價格的上漲有兩種原因,一種是需求擴張,另外一種是供給收縮。

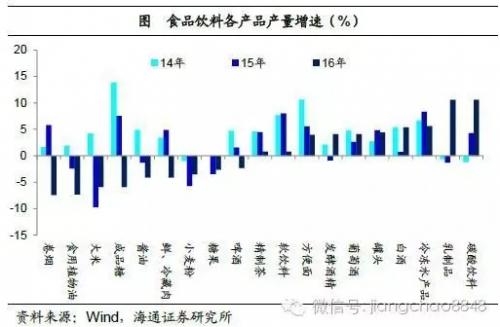

國內(nèi)消費下滑,主靠供給收縮。考察16年以來中國食品飲料行業(yè)各產(chǎn)品產(chǎn)量增速,除了白酒、葡萄酒、乳制品、碳酸飲料等少數(shù)行業(yè)增速提升,包括卷煙、食用油、啤酒在內(nèi)的9類商品均出現(xiàn)了產(chǎn)量的負增長。這意味著今年的漲價主因不是需求擴張,而在于供給收縮。

存欄下降,豬價上漲。今年豬價在上半年漲幅明顯,主要原因在于經(jīng)過了過去長達4年的豬價持續(xù)下跌之后,母豬和生豬存欄都已經(jīng)降至了歷史低位,供給的不足推動了豬價的上漲。

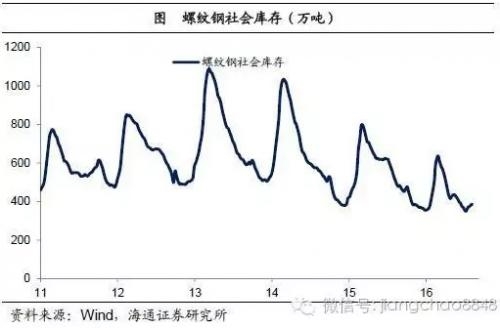

鋼鐵庫存下降。本輪鋼價上漲的主要邏輯也在于去產(chǎn)能,供給下降,一方面在經(jīng)過過去多年的價格下跌之后,鋼鐵的社會庫存處于歷史低位。另一方面政府強行推動過剩行業(yè)去產(chǎn)能,也產(chǎn)生了供給進一步下降的預(yù)期,推動鋼鐵價格上漲。

2.2供給收縮漲價有頂

鋼鐵去產(chǎn)能與漲價矛盾。一旦鋼價大幅上漲,在高額利潤的驅(qū)動下過剩產(chǎn)能又會卷土重來,今年7、8月的鋼鐵產(chǎn)量增速已經(jīng)轉(zhuǎn)正,隨后伴隨的是鋼價的再次暴跌,這意味著在沒有需求支撐的背景下,供給收縮導(dǎo)致的漲價是有瓶頸的,一旦大幅超過鋼企的成本線,漲價就很難持續(xù)。

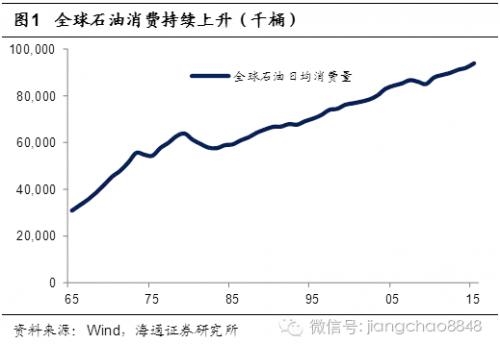

石油需求持續(xù)上升。石油消費和工業(yè)需求有著本質(zhì)差異,隨著工業(yè)化到尾聲,美國70年代鋼鐵等工業(yè)品需求永久性見頂,但石油需求在持續(xù)上升,即便去年油價暴跌至30美元/桶以下,全球石油需求依然增加了日均100多萬桶,這意味著油價暴漲暴跌與需求變化關(guān)系不大。

頁巖油供給存在50美元的成本線。本輪油價主要由供給的變化所影響。美國頁巖油供給的上升改變了石油的供給格局,大幅增加了石油供給,所以導(dǎo)致了油價的暴跌。但是在油價跌破30美元以后,美國頁巖油供給大幅下降,推動了油價的反彈。但是一旦油價恢復(fù)到50美元的頁巖油成本之上,美國頁巖油供給就會增加,這也使得本輪油價反彈很難超過50美元。

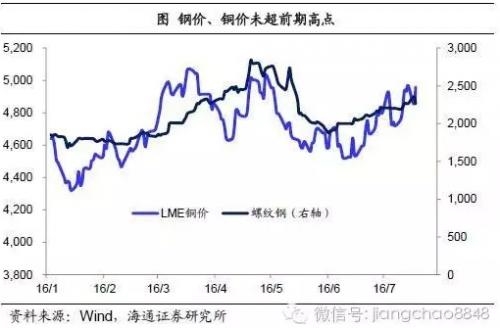

我們注意到下半年以來主要的大宗商品價格反彈乏力。油價和玉米價格反彈未超過6月高點,而鋼價和銅價的反彈均未超過前期4月份高點,說明商品價格的上漲已經(jīng)出現(xiàn)明顯的疲態(tài)。因此,本輪商品價格的反彈主要由寬松貨幣預(yù)期和供給下降所推動,但價格反彈乏力也說明了供給邏輯的自我矛盾,因為隨著價格的上漲,主要商品的供給趨于上升,反過來又制約價格上漲。

3.需求回落通縮很長

3.1歐元區(qū)經(jīng)濟趨降,風(fēng)險加大

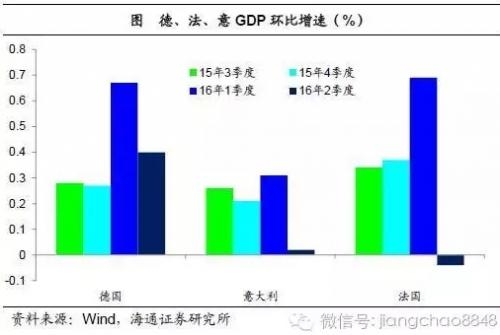

歐元區(qū)經(jīng)濟趨降。從16年2季度的增速來看,德國、法國和意大利都出現(xiàn)明顯減速,尤其法國重新出現(xiàn)負增長。

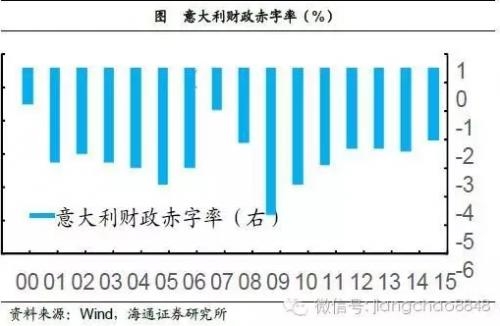

財政刺激受阻,匯率缺乏彈性。歐洲銀行壞賬率高企,而負利率和英國脫歐構(gòu)成新的打擊,今年年初以來,意大利銀行股市值縮水了一半,但在歐盟現(xiàn)行法律下,意大利政府很難直接給銀行注資。包括加碼財政政策刺激經(jīng)濟也受到歐盟公約的制約,意大利財政赤字率自2010年以來穩(wěn)步削減。而貨幣政策方面,意大利在90年代曾經(jīng)通過里拉大幅貶值促進出口,但目前統(tǒng)一使用歐元令意大利難以通過本幣貶值促進出口。

意大利:脫歐政黨崛起。近期的意大利地方選舉中,主張脫歐的五星運動黨已經(jīng)成為第二大反對黨。五星運動黨發(fā)展迅速,2013年首次參加全國大選就曾贏得25.5%的選票,在今年6月剛剛結(jié)束的地方選舉中,五星運動黨候選人相繼在羅馬、米蘭、都靈等重要城市獲勝。而今年10月意大利執(zhí)政黨將舉辦憲法改革公投,若公投失敗,反對黨或?qū)⑷驷绕穑步o市場帶來巨大不確定性。這也意味著未來歐洲經(jīng)濟面臨進一步分裂的風(fēng)險。

3.2美股創(chuàng)新高,經(jīng)濟并不佳

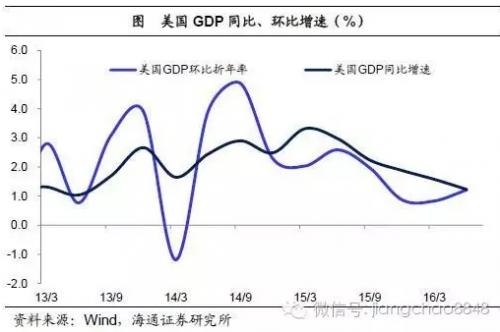

美股創(chuàng)新高,經(jīng)濟并不佳。再來看一下美國,由于寬松預(yù)期的延長,美股在近期創(chuàng)出新高。但與此同時美國近期經(jīng)濟不佳,我們觀察到美國GDP增速在15年開始已經(jīng)緩慢走弱,尤其在最近已經(jīng)連續(xù)3個季度GDP環(huán)比年率僅在1%左右。

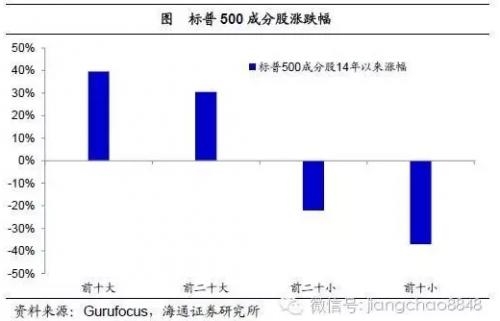

美股:大的越大、小的越小。大家印象中,美股一直位于歷史高位,似乎意味著美國經(jīng)濟很強勁。然而如果大家細看一下美股的結(jié)構(gòu),可以發(fā)現(xiàn)越大越漲,越小越跌。我們統(tǒng)計了14年以來的標普500成分股,發(fā)現(xiàn)排名前十大的股票漲幅平均為40%,而最小的十個股票的平均跌幅是40%。這一現(xiàn)象的出現(xiàn)有兩個重要原因,一是零利率時代,大企業(yè)可以通過發(fā)債融資,財務(wù)成本低,而小企業(yè)只能靠銀行貸款,財務(wù)成本高。二是互聯(lián)網(wǎng)時代的贏家通吃模式,大家社交只需要一個facebook,所以twitter和linkedin都萎縮了。

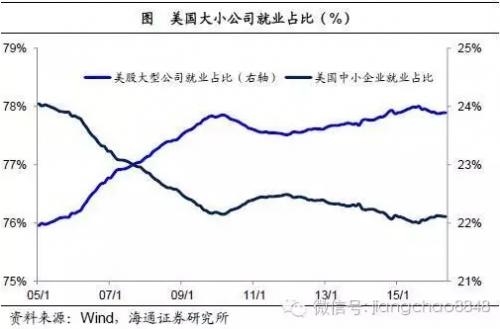

就業(yè)結(jié)構(gòu)惡化,新增就業(yè)不佳。問題在于,大公司不太解決就業(yè)。美國80%的就業(yè)是由不到500人的中小公司解決,而超過500人的大公司就業(yè)占比只有20%左右。而小公司就業(yè)在持續(xù)萎縮,而大公司就業(yè)在增加,這其實意味著新增就業(yè)總量的下降。而網(wǎng)絡(luò)經(jīng)濟和共享經(jīng)濟也意味著結(jié)構(gòu)性失業(yè)的出現(xiàn),比如亞馬遜只用15萬人就完成了沃爾瑪200多萬人做的事。而很多人找不到工作就退出了勞動力大軍,美國09年以后大約新增了800萬就業(yè)崗位,但退出勞動力的高達1500萬人,這意味著目前美國每創(chuàng)造一個就業(yè)機會的同時,消失了兩個就業(yè)機會。

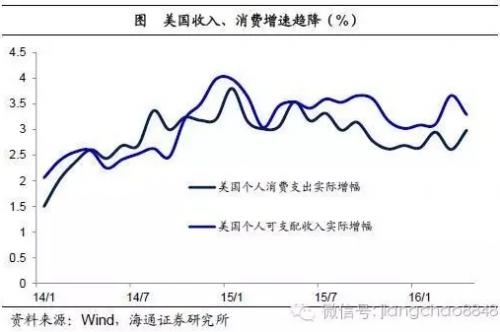

收入、消費增速趨降。今年以來美國的月度新增就業(yè)只有19萬,低于過去兩年的新增23萬。而就業(yè)不佳意味著收入增長低迷,消費能力受制,15年以來美國的個人實際收入和消費增速都出現(xiàn)了高位下降的勢頭。

3.3中國地產(chǎn)過熱難以持續(xù)

地產(chǎn)銷售或接近頂部。再來看中國,16年的經(jīng)濟增速保持平穩(wěn),其中火爆的房地產(chǎn)是重要貢獻,前8個月地產(chǎn)銷售面積同比增長近30%,也帶動地產(chǎn)投資增速由負轉(zhuǎn)正。但在我們看來,今年的地產(chǎn)銷售或已接近歷史的頂部,未來面臨極大的下行風(fēng)險。

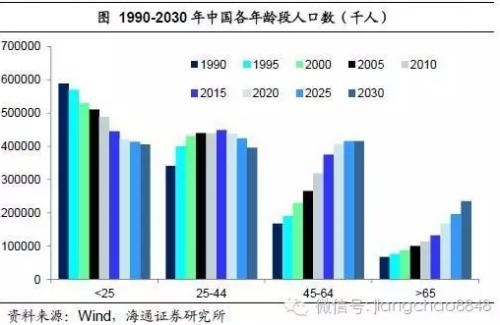

中國青年人口拐點已現(xiàn)。從2000-30年中國各年齡段人口變化來看,老齡化趨勢十分明顯。25-44歲是消費住房、汽車、家具等耐用品及煙酒飲料、服裝和娛樂等快消品的主力人群,該年齡段人口2015年已達到峰值的4.49億人,之后將長期下行。

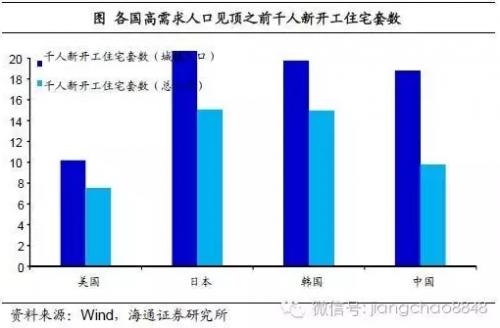

日韓地產(chǎn)開工與人口結(jié)構(gòu)變化息息相關(guān)。按照國際發(fā)展經(jīng)驗,年輕人口總量見頂之后,住房和汽車的需求增速會顯著下降。日本、韓國經(jīng)驗顯示,隨著25-45歲年齡人口的增加,千人新開工住房套數(shù)不斷攀升,但在25-45歲年齡人口見頂之前,千人住房新開工套數(shù)就開始回落。

中國新開工13年見頂,銷量16年或見頂。從98年房改之后開始,中國新開工住宅套數(shù)快速增長,從98年的不到200萬套躍升至13年的1400萬套左右。按照城鎮(zhèn)人口口徑計算千人新開工住宅套數(shù),中國在13年已接近18.5,超過美國,接近日、韓的歷史最高水平,說明以現(xiàn)有的城市常住人口來看,中國住宅新開工套數(shù)已經(jīng)接近天花板,而13年也確實是中國住宅新開工的頂部。從人口角度看,16年中國的住宅銷量將超過1400萬套,大概率也是歷史頂部。

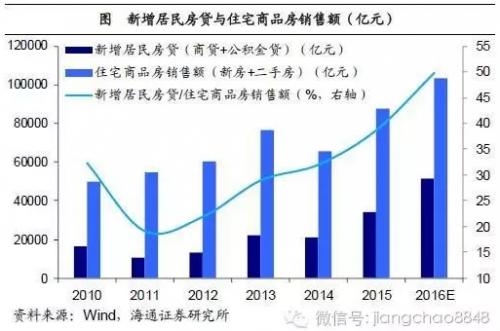

居民拼命貸款買房。因此,16年火爆的房地產(chǎn)銷售已與人口結(jié)構(gòu)無關(guān),而是源于居民拼命貸款買房。2014年我們的月均房貸1800億,去年是2500億,今年我們的月均房貸接近5000億,我們每個月1萬億的信貸一半左右是房貸。從居民買房的貸款杠桿率來看,13年的貸款占比僅為1/3,而16年的貸款占比已經(jīng)超過50%,意味著首付比例不到一半,已經(jīng)低于美國金融危機之前07年時平均50%的首付比例。

房貸加杠桿不可持續(xù)。從房貸占GDP的比重看,中國居民加杠桿的速度也不可持續(xù)。日本即使在房產(chǎn)泡沫最嚴重的89年,居民新增房貸占當(dāng)年GDP的比重也未超過3.0%,而中國去年已經(jīng)達到5.5%。美國金融危機前新增房貸/GDP在05年達到8.0%后見頂回落,而中國今年上半年新增房貸與公積金貸款占GDP比重已達8.6%,不僅較去年暴漲,也與美國歷史高點相當(dāng)接近,表明中國居民購房或已將杠桿用到極限,16年或是中國地產(chǎn)市場的歷史大頂。

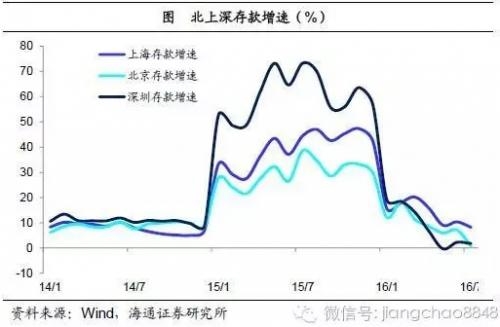

流動性拐點已現(xiàn)。本輪房價上漲始于15年,以北上深一線及周邊城市領(lǐng)漲,其實是徹頭徹尾的金融現(xiàn)象,因為房價漲幅與GDP增速無關(guān),而與存款增速高度相關(guān)。而在15年,由于政府放松了對金融機構(gòu)同業(yè)存款的監(jiān)管,允許同業(yè)存款在當(dāng)?shù)匕l(fā)放貸款,導(dǎo)致作為區(qū)域金融中心的北上深存款增速出現(xiàn)了爆炸式增長,深圳當(dāng)年的存款增速高達70%,北京上海也接近50%,但目前北上深的存款增速已經(jīng)基本歸零,意味著流動性拐點已經(jīng)出現(xiàn)。

4.從金融到實物資產(chǎn)

4.1物價走勢決定配置

短期通脹,長期通縮。我們認為當(dāng)前的滯脹是短期現(xiàn)象,判斷通脹上行已經(jīng)處于中后期,隨著價格的上漲,商品類資產(chǎn)的配置價值在逐漸下降,而在4季度左右通脹會見頂,17年以后通縮壓力會重新顯現(xiàn)。

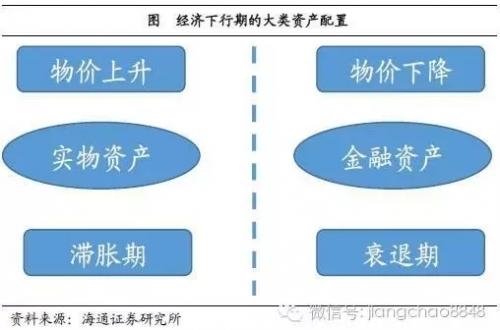

通脹配實物,通縮配金融。而隨著物價從通脹向通縮的轉(zhuǎn)化,資產(chǎn)配置也應(yīng)該發(fā)生相應(yīng)變化。在16年表現(xiàn)最好的是房地產(chǎn)和大宗商品,因為處于漲價的環(huán)境,實物資產(chǎn)最為受益。但如果未來回到通縮,那么實物類資產(chǎn)就失去了配置價值,因為不漲價實物資產(chǎn)就沒有回報,而金融資產(chǎn)就成為配置首選。無論債券還是股票,前者有票息,后者有股息,都要好于實物類資產(chǎn)。

4.2利率下降債市向好,關(guān)注高股息輕資產(chǎn)

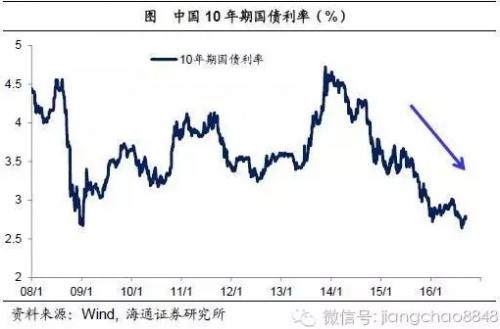

17年債市依然向好。首先,我們對17年的債市堅定看好。我們曾經(jīng)在14年旗幟鮮明提出“零利率是長期趨勢”,指出隨著人口老齡化的到來,地產(chǎn)周期見頂,資產(chǎn)回報率趨勢性下降,最終都會走向零利率。而17年隨著地產(chǎn)銷售的再次下滑,我們預(yù)測10年期國債利率有望降至2%左右。

負利率國債蔓延。從全球來看,目前零利率的國債已經(jīng)數(shù)十個,負利率的國債仍在蔓延,美國的10年期國債利率也只有1.5%左右,相比之下中國2.7%的國債利率仍有下行空間。

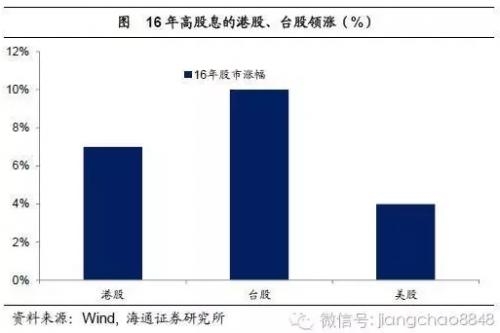

類債券高股息受寵。而隨著利率的下降,類債券高股息資產(chǎn)價值也會顯著提升。16年港股走牛,一個重要的原因是估值便宜,股息相對較高。而臺股上漲的邏輯也是消滅高股息資產(chǎn),美股今年也是公用事業(yè)和電信服務(wù)板塊領(lǐng)漲。而對于A股企業(yè)而言,由于流動性陷阱的出現(xiàn),企業(yè)已經(jīng)不愿意投資而開始囤積現(xiàn)金,意味著未來分紅率存在極大的提升空間。

關(guān)注輕資產(chǎn):服務(wù)業(yè)和創(chuàng)新產(chǎn)業(yè)。如果未來重新回到通縮,那么跟地產(chǎn)相關(guān)的重資產(chǎn)行業(yè)將注定受損,而應(yīng)該關(guān)注與地產(chǎn)無關(guān)的輕資產(chǎn)的行業(yè),反過來就是重視人力資本的行業(yè),尤其是服務(wù)業(yè)和創(chuàng)新產(chǎn)業(yè)。而從萬科和騰訊過去10年市值的變化來看,顯示的是以前大家買房買車,萬科等地產(chǎn)企業(yè)負責(zé)把錢給鋼鐵水泥,形成經(jīng)濟循環(huán)。但是目前這一循環(huán)已經(jīng)失靈,地產(chǎn)企業(yè)賣了房子也不拿地。而大家更愿意花錢買教育、醫(yī)療、社交,而騰訊和阿里等負責(zé)把錢花出去,中國經(jīng)濟正在形成新的循環(huán),也醞釀著新的機會。

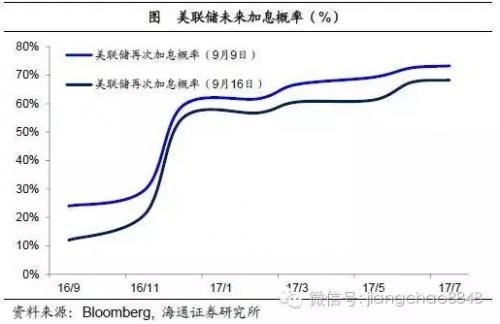

4.3年底提防美國加息

提防美國12月加息。我們認為美國經(jīng)濟也不佳,長期存在通縮風(fēng)險,因而本輪加息能力有限。但畢竟美聯(lián)儲已經(jīng)喊了一年加息,如果16年1次都不加信用將大幅受損。假如12月美國超預(yù)期加息,將會給全球金融市場帶來巨大沖擊,因而年底要以防風(fēng)險為主。