漲!漲!漲!為何今年以來就感覺樓市一直在漲?目前資金“脫實向虛”的嚴重程度已經不言而喻了。7月份居民中長期貸款占總體新增信貸比例高達103%,為歷史最高;8月份這一比例雖然下降至56%,但所有的中長期新增貸款全部流向居民部門,企業部門中長期新增信貸居然變為-80億元,負值!這在歷史上可算罕見。這種情況下樓市投資應該注意哪些問題呢?杠桿風險驟升,一二三線城市又存在哪些差異呢?

在盤古智庫宏觀團隊看來,一、二、三線城市的投資邏輯存在顯著差異。一線城市投資門檻高,但上漲期增幅大,下跌期回撤少,資產保值效果較好。二線城市投資門檻適中,但享受高增長的同時需忍受大幅回撤。三線城市投資門檻低,需防范近期高收益的背后的高回撤風險。在市場情緒的誘導下,投資者忽略各地房市的結構性差異,通過高杠桿盲目入市,可能會給這場盛宴埋下重大隱患。

一二三線城市的投資邏輯

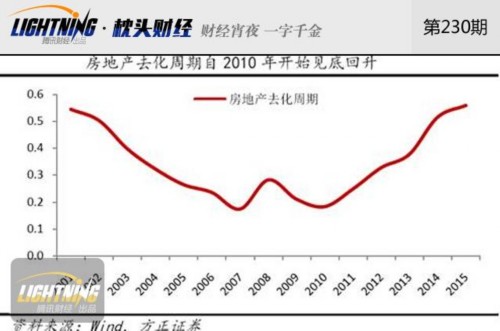

【一二三線投資邏輯存顯著差異】投資一、二、三線城市存在顯著的邏輯差異。從歷史數據看,全國房地產市場在時間上保持了較高的一致性,即漲跌趨勢的啟停時點相差不大。但是,受到人口、收入、教育等基本面因素的影響,房價波幅在地區之間相差甚遠。簡言之,各地房市時間維度求同,空間維度存異。當前全國房市火爆,加杠桿、編概念,頗有去年股市遺風。市場中存在許多缺乏依據、似是而非的觀點,制造緊張情緒,誘導民眾跟風搶房。但筆者認為,投資者忽略各地房市的結構性差異,通過高杠桿盲目投資,可能會給這場盛宴埋下重大隱患。從投資角度,購房人需謹慎評估意向房產的風險,避免盲目跟風導致的“高位接盤”。

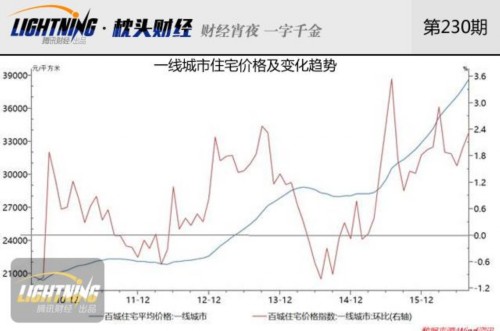

【一線城市資產保值效果好】投資一線城市門檻高,但上漲期增幅大,下跌期回撤少,資產保值效果較好。如圖所示,在2010年以來國內地產經歷的兩次重大調整期中,一線城市房價保持了相對平穩的趨勢。筆者認為,其原因可用六字概括:“占位、避險、發展”。所謂“占位”,就是在核心城市疏散人口的大背景下,通過持有房產,搶占這些城市的優勢資源。所謂“避險”,是指一線城市產業格局相對完善,抗風險能力較強。在國內資產荒的艱難抉擇中,房產是較為優質的避險資產。所謂“發展”,是指一線城市人才聚集,最有可能實現創新突破,率先享受到產業轉型升級的紅利。產業紅利帶動地產價格,實現資產的進一步升值。但是,當前一線城市周邊存在眾多“概念區域”,如規劃新區、城市功能外遷新區等。在無法分辨概念是否能落實的情況下,投資者需謹慎對待這些區域的價格異動。

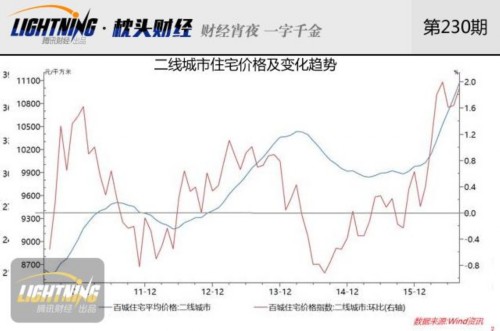

【二線城市穩定性不高】投資二線城市門檻適中,享受高增長的同時需忍受大幅回撤。二線城市多為省會或計劃單列市,在區域經濟中占有較為核心的位置,投資邏輯與一線城市存在諸多共同之處。筆者認為,本輪二線城市房價飆漲在需求側有兩方面因素:從投資角度,一線城市的投資門檻已經超出了很多投資者的承受范圍,因而選擇價位較低的二線城市以求“補漲”,造就了本輪高漲的投資情緒。從剛需角度,火爆的投資狀況引發剛需人群的恐慌情緒,對房價飆升起到了推波助瀾的作用。但是,受吸收優質資源的能力限制,二線城市發展的穩定性不如一線城市,也造就了其地產價格穩定性較一線城市有較大差距。從歷史數據看,在地產行業低迷期時,二線城市房價存在較大幅度的回撤,部分樓盤將面臨斷供風險,以高杠桿方式進入的投資者需特別警惕。

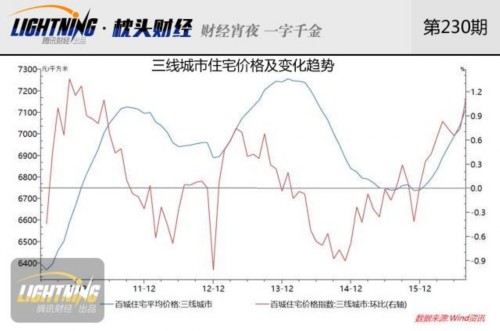

【三線城市房價面臨回撤風險】投資三線城市門檻最低,近期高收益的背后可能隱藏重大風險。三線城市在人口數量、收入、教育、醫療等方面都不具備長期維持房價升勢的基礎。因此從2011年至今,三線城市平均房價始終處于寬幅震蕩狀態,在2015年一度回撤到2010年的水平。筆者認為,三線城市仍然處于“去庫存”的核心位置,近期房價上漲主要是受市場恐慌心理影響所致,房價在接下來的回調期將面臨重大回撤風險。

狂歡過后,回調還是崩盤?

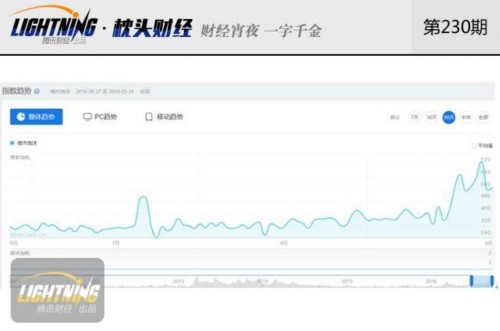

【“樓市泡沫”關注度增強:瘋狂不可持續】市場觀望情緒漸濃,一致預期正在形成。近期,主流媒體和研究者提示房價風險愈發頻繁,市場對相關風險的關注程度逐漸提高。盡管瘋搶樓盤的盛況仍然廣為流傳,但通過微觀走訪不難發現,投資者的觀望情緒漸濃,市場瘋狂不可持續。(如圖所示,市場對樓市泡沫關注度提升,數據來源:百度指數、PRIME。)

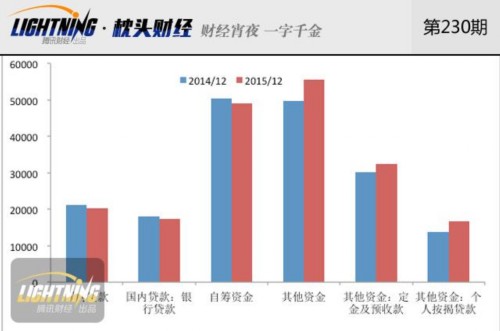

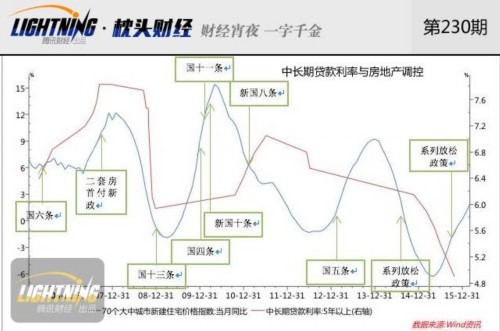

【資金政策驅房價,人口庫存決定漲跌】房價因貨幣政策而起,或也將因貨幣政策而終。在實體經濟低迷,無法充分吸收貨幣的情況下,房價問題,本質上始終是貨幣問題。本輪房價飆升,肇始于貸款利率自2014年底的加速下行,及各地配套的去庫存政策。本輪漲勢由信貸政策和資金驅動,是前期去庫存政策的產物,而非房地產行業在低迷期后的自然復蘇。房價上漲幫助地產行業提前結束筑底過程,的確達到了去庫存的效果。但是,資金驅動的“杠桿牛市”是否會給未來埋下隱患,依然需要管理層謹慎對待。

【樓市崩盤的可能性較小】美日兩國地產泡沫破裂,均是高杠桿下緊縮貨幣政策的產物。如果將緊縮的貨幣政策看作啟動崩盤的鑰匙,高杠桿則是系列反應的催化劑。越是高杠桿下累積的債務,繁榮期收益越大,衰退期抗風險能力越弱。眾多市場研究顯示,當前國內杠桿率正在逐步逼近美日泡沫高峰期杠桿率。

如前所述,投資者仍應重點防范一線城市周邊概念區域及二、三線城市在房價回調期產生的大幅波動。以及防范在高杠桿情況下,價格波動帶來的重大損失。(文/枕頭財經特約盤古智庫宏觀團隊)